目前,我國廣義貨币M2余額是GDP的2倍,特别是随着近年房價快速上漲,貨币超發逐漸引起社會各界的注意。那麼,M2/GDP是否能客觀衡量貨币超發?再進一步看,我國是否存在貨币超發?

劉水 一、問題提出:依據M2/GDP,知名人士認為我國存在嚴重貨币超發

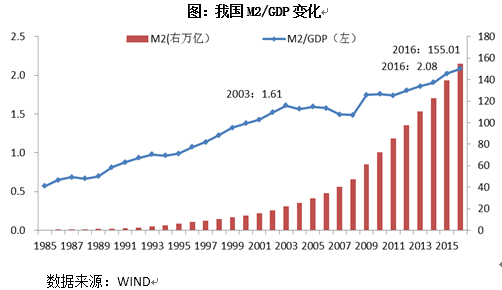

近幾年,我國M2/GDP達到200%,廣義貨币M2余額是GDP的2倍,大大高于美國90%的水平。2016年,我國M2余額155.01萬億元人民币,美國為13.3萬億美元,我國M2余額折算成美元也明顯多于美國,而我國GDP明顯小于美國。據此,一些知名人士、學者認為我國存在嚴重貨币超發。朱雲來,前中國國際金融公司總裁,2016年4月底,出席在濟南舉行的2016綠公司年會,發言認為我國貨币超發40萬億。郎咸平,香港中文大學教授,也認為我國存在貨币超發。

1973年,美國經濟學家麥金農在《經濟發展中的貨币與資本》中提出M2/GDP指標,對日本及聯邦德國1953~1970年的金融結構及金融增長情況進行了分析,並以M2/GDP為尺度比較分析了發達國家與發展中國家金融增長及金融深化的差異。此後M2/GDP作為金融增長的衡量標尺,廣泛用于分析一國的金融深化程度與金融發展狀況。

近年我國M2/GDP比值持續不斷升高。1986年僅為65%,1996年為108%,剛剛突破100%,2006年為157%,2016年達到208%。目前,我國廣義貨币M2余額是GDP的2倍,特别是随着近年房價快速上漲,貨币超發逐漸引起社會各界的注意。那麼,M2/GDP是否能客觀衡量貨币超發?再進一步看,我國是否存在貨币超發?

二、國際比較:統計口徑、金融發達不同,M2/GDP不能簡單比較

從國家來看,2016年,我國M2/GDP為208%,只低于日本的236%、盧森堡的378%,顯著高于絕大部分國家的水平。

從類别來看,東亞及東南亞國家的均值為173%,是比較高的區域,發達國家的均值水平為93%,與我國人均GDP相近的國家的均值水平為61%。東亞及東南亞國家,以間接融資為主,是銀行主導型融資體制,因此這些國家的M2/GDP比率高于資本市場主導型國家。

國際比較表明,中國是屬于M2/GDP水平比較高的國家之一。但在某種意義上與國外又不一定完全可比。理由在于:第一,不同國家包含的金融機構的口徑也不完全一致,M2包含的統計口徑也不完全一致。發達國家的金融創新很活躍,有些具有貨币職能的金融工具未被統計進M2中。第二,各國M2/GDP的影響因素因時因地不同,是M2/GDP差異的根本原因。各國對M2的需求差異、公衆的儲蓄動機、金融市場的發育程度、所處的經濟周期階段等因素,都會影響各國的M2/GDP水平。

三、貨币構成:儲蓄快速增長導致M2迅速增加,我國M2大量增加也是經濟快速發展的結果

1、貨币構成:M0、M1、M2及準貨币QM

我國目前的貨币供應量按三個層次來劃分:M0=流通中現金;狹義貨币M1=M0+活期存款;廣義貨币M2=M1+定期存款+儲蓄存款+其他存款。在統計上,又将M2中的定期存款+儲蓄存款+其他存款稱作準貨币(QM)。其中M2統計口徑最寬,M1次之,M0最窄。

2、貨币結構變動:儲蓄快速增長導致廣義貨币M2迅速增加

狹義貨币M1對應GDP經濟交易活動動機,準貨币QM對應财富貯藏動機。一般而言,廣義貨币供應量中的M0、M1流動性較強,而準貨币(QM)的流動性較弱。廣義貨币供應量的不同成分對應貨币需求的各種動機,廣義貨币中的狹義貨币由流通中現金和活期存款構成,對應着較強的交易動機。廣義貨币中的準貨币由定期存款、儲蓄存款和其他存款構成,對應着較強的謹慎動機和财富貯藏動機。GDP是流量,支撐GDP經濟交易活動的主要是貨币中流動性較強的部分M1。

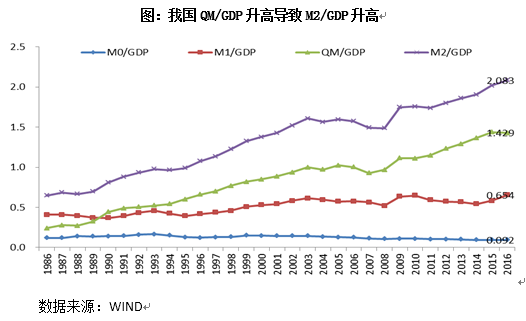

M1/GDP較為穩定,M1占M2比例在減小,狹義貨币沒有大量快速增加。數據顯示,1986-2016年,我國M2/GDP由65%上升至208%,上升速度比較快。從貨币結構的角度看,M2是由不同交易動機貨币部分組成,現金和活期存款對應交易動機部分,準貨币對應财富貯藏動機部分。M0/GDP、M1/GDP比值較為平穩,沒有出現明顯的上升或下降的變化趨勢,變化較為平緩,表明随着GDP規模的擴大,經濟活動的增加,M1既有效滿足了經濟交易活動對貨币的需求,又沒有出現明顯的過剩。另外,M1/M2在逐漸下降,表明在M2中M1部分占比在減少。因此,狹義貨币M1沒有大量快速增加。

儲蓄快速增長導致廣義貨币M2迅速增加。QM/GDP由24%迅速上升到143%,可見,QM/GDP迅速升高導致了M2/GDP升高。另外,QM/M2占比從37%升高到68.6%,也就是說準貨币(QM)的相對迅速增加導致了廣義貨币(M2)的迅速增加。準貨币對應财富貯藏動機,也就是說長期内公衆對貨币需求的财富貯藏動機比較強-儲蓄存款快速增長導致了廣義貨币M2迅速增加。換句話說,M2大量發行也是經濟快速發展的結果,因為只有經濟快速發展才能創造更多财富,才會需要更多财富貯藏,才會需求更多的QM,從而導致M2迅速增加。

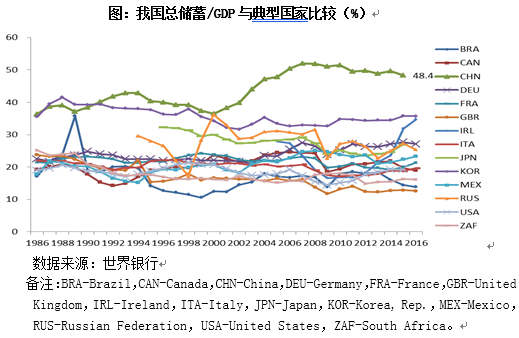

我國儲蓄率顯著偏高。自2000年以來,我國總儲蓄/GDP比值不斷升高,然後穩定在50%左右,而其他國家絕大部分均在30%以下,儲蓄存款是M2的一部分,也導致了我國M2相對偏高。我國儲蓄率偏高有着深刻的社會經濟原因,比如社保體繫不健全,住戶部門因此需為子女教育、住房和未來的養老、醫療進行大量儲蓄;政府和國有部門可支配收入占比高,且兩級政府大量參與投資活動;經常項目長期順差推高儲蓄率。

四、貨币供求:我國貨币沒有發生大幅貶值,貨币供求數量相匹配

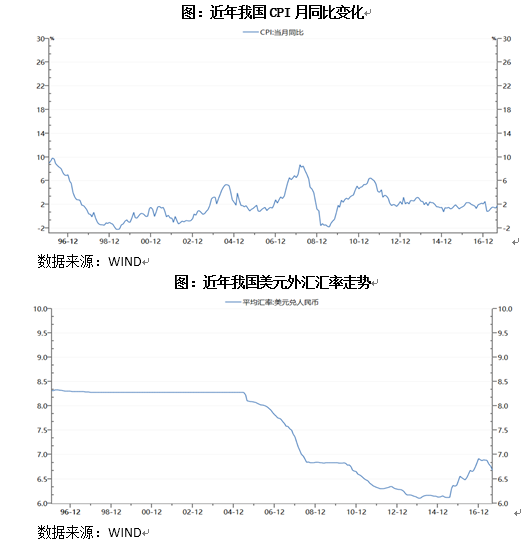

貨币超發,就是貨币供給量超過貨币需求量,将引起貨币貶值,對内貨币貶值就是發生顯著通貨膨脹,對外貨币貶值就是外匯匯率走高、人民币匯率下降,因此CPI、匯率是衡量貨币是否超發的有力工具指標。近年來,我國CPI大多數月份在2%附近,自1996年1月以來,CPI月均值為2.2%,遠低于新興經濟和發展中經濟體的8%,與發達經濟體2%左右的通貨膨脹相當。伴随着廣義貨币M2的大規模擴張,中國物價指數變化總體溫和,並沒有出現人們所擔心的物價大幅上漲的情況,尤其是2011以來CPI變化基本平穩並保持在較低的水平。

人民币持續升值。過去20年人民币名義有效匯率累計升值55%,剔除價格因素後人民币實際有效匯率升值47%,也就是說,伴随着中國廣義貨币大規模增長的同時,人民币並沒有表現出貶值擔心。人民币對美元趨勢上是升值的,盡管在2016年發生了較大幅度貶值,從長期來看,過去20年人民币兌美元升值約20%。

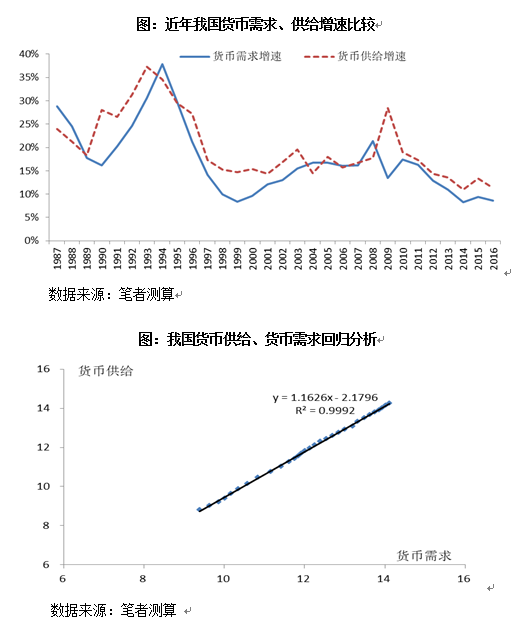

貨币供給增速和貨币需求增速變化基本一致。從貨币需求角度看,包括交易動機需求和财富貯藏動機需求,前者對應的是GDP,後者對應的是儲蓄,因此本文選用儲蓄存款余額和GDP之和作為貨币總需求代理變量。貨币供給角度,廣義貨币M2作為貨币供給的變量。近年,我國貨币需求增速和供給增速變化基本一致,除了2009年由于“四萬億”刺激政策引起的貨币供給激增外。

貨币供給量與需求量相匹配,貨币需求變動能解釋貨币供給變動的99.9%。首先,對貨币供給量、貨币需求量取自然對數。然後,把貨币供給作為因變量,貨币需求作為自變量,進行回歸。結果非常顯著,貨币需求變動能解釋貨币供給變動的99.9%,也就是說貨币供給的99.9%都能被貨币需求給吸納消化掉,貨币的供給量與貨币的需求量相匹配。

總之,我國人民币沒有發生大幅貶值,貨币供給增速和貨币需求增速變化基本一致,貨币的供給量與需求量相匹配,因此我國不存在貨币超發。

劉水 觀點地産專欄作者,中央财經大學經濟學博士

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉水

審校:勞蓉蓉